メインブログ「BonGreen」の方では様々な趣味活動を取り上げていますが、趣味を継続するのにもお金がかかります。。。特に倉庫を改造して趣味活動の場にしていくプロジェクトはほんと莫大な資金が必要です。

現在は労働から得た資金で大半を賄っていますが、今後も継続的かつ安定的、無理なく趣味継続のため新たな収益源を作る必要性を感じ、5年前ほどから資産運用に取り掛かりました。

もうすぐ6年目に突入する資産運用。始めた時より知識も経験も溜まり、何より運用資金が大幅に伸びてきました。現在の運用は、日本株式・アメリカ株式(ETF含む)、非課税制度である「つみたてNISA」や「iDeCo」を中心に投資信託、個人向け国債、FXなどなど幅広く取り扱っています。

今回は運用資産の一部である日本株式をまとめて運用状況を振り返ってみます。

日本株ポートフォリオ

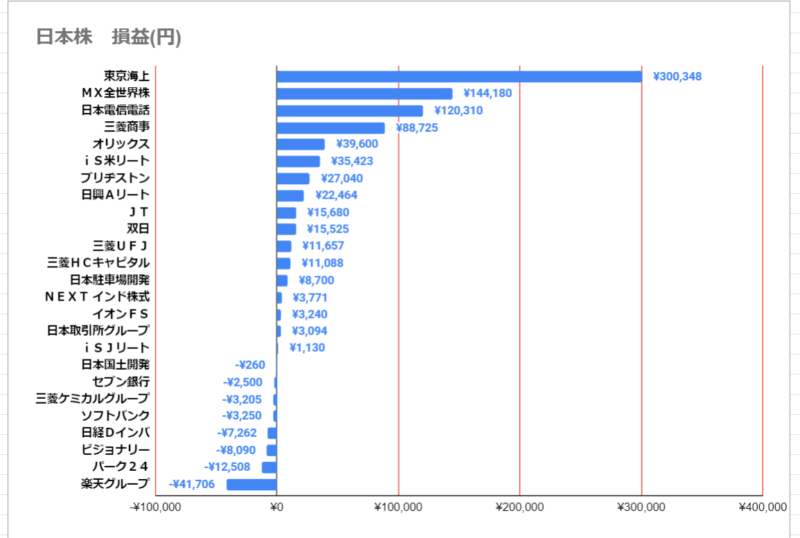

上記画像にのってある銘柄が保有してある日本株(ETF含む)。順番は上から時価評価額。

恥ずかしいくらい損失を出している銘柄もあるが、ポートフォリオ全体で見ればプラス収支。

表の下部を確認してもらえると分かるが取得総額3,897,556円(つまり投資した総金額)で評価額4,670,750円(つまり現在の金額)差額にして773,194円増加した。率にすると約20%。まあ悪くない数字でしょう。

投資先上位銘柄の紹介

【2559】MAXIS全世界株式(オール・カントリー)上場投信

名称が長いので以下MX全世界株。日本株式ポートフォリオでもっとも資金を投入している銘柄(ETF)。その額、850,000円程。(現在評価額:約985,000円)現在17%ほど利益をもたらしているのでこのまま伸びていってもらいたいところ。現在の日本株ポートフォリオの21%を占めている銘柄。

この銘柄に資金を一番集中させている理由は、投資対象の幅広さから今後ハズレ銘柄になることが限りなく少ないと思えるから。商品名からも分かる通りこのETFは世界中の株式に投資できます。まあ大半はアメリカになってしまうんですが、これ一つで様々な国へ分散投資が可能です。業績が悪く落ちていく企業は自動で排除され、成長する企業は取り入れられてい行くので大当たりはしないが大ハズレもなく小当たりが狙える銘柄だと思っています。ぶっちゃけこれ一本にまとめてもいいかなと思えるETF。

配当利回りはそれほど高くないので売却益で資金確保。

【8766】東京海上HD

MX全世界株に次いで資金投入している銘柄。個別株としては最大投資先。その額約591,000円で時価評価額がなんと!約891,000円。損益率は50%近いパフォーマンス(保有銘柄で1番のパフォーマンス)を残している。現在の日本株ポートフォリオの19%を占めている銘柄。

投資理由として日本の3大メガ損保の一角。業界の圧倒的な1位。そして企業業績の成長性を信じて。この東京海上HDは毎年、増配(配当金額を上げること)傾向が続いており、尚且つ高配当。安定した趣味軍資金確保に貢献できると思い投資。さらに配当以外の株主還元として、自社株買いを頻繁に行っている。損益率50%近く出しているのもこの自社株買いが少なからず影響しているはず。増配、自社株買いが出来るほど企業業績はバッチリ。今後も継続して投資予定。

現在、324株で1株当り100円の配当を受け取ることが出来るので年間32,400円(税引前)これは趣味活動もしくは再投資の原資と回す予定。増配すればさらに年間配当金額が上がる。平均取得額が1,826円なので配当利回り5.4%以上の計算になる。銀行金利がほぼ0の時代にこれだけの安定した利回りはありがたい。

【9432】日本電信電話(NTT)

日本電信電話の名前はあまり聞きなれないかもしれませんがNTTのことです。携帯電話キャリアのdocomoを子会社として持っています。

日本株ポートフォリオ第3位。投資額は274,000円で評価額が394,000円。損益率43%とmyポートフォリオの損益率上位銘柄。現在の日本株ポートフォリオの9%を占めている銘柄。

投資理由として業績ド安定。さらにそのド安定を活かした自社株買い!あくまで個人的な感覚だが東京海上HDより自社株買いの頻度や額が多い気がする。また増配銘柄でもあり、安定的な収入源となるため。余談ですが昔はdocomoも上場しており株を保有していまたがこの日本電信電話にTOBされました。これが資産運用史上初のTOBでした!!

現在、106株保有で1株当り配当額が120円。なので12,720円受け取れる計算。さらなる増配を期待♪

こちらも取得利回りで見てみると2,588円の120円配当なので4.6%以上の利回り。十分な水準です。

日本株式今後の運用方針

アメリカ株にも投資して配当を$ドルで受け取っていますが、やはり日本に住み日本円を使って生きていくので日本株への投資は今後も継続かつ重視していく予定。

ただ現在、日本株への投資は楽天証券とSBIネオモバイル証券から行っている状態ですが2024年をもってSBIネオモバイル証券がSBI証券と経営統合することが決まりました(SBIネオモバイル証券の消滅)。SBIネオモバイル証券は株式投資を1株から購入でき、その購入にTポイントを使える非常に優秀な証券会社でした。※通常、日本株は100株単位での購入になるので株価×100倍の資金が必要になります。(東京海上HDなら1株2753円×100株の275,300円必要)

SBIネオモバイル証券がなくなることが決まった以上、単元未満株(100株以下の保有株)の扱いを考えていかなければなりません。売却か単元化するかです。残された時間で上記画像の銘柄を投資継続が売却かを考えていきます。

投資継続

投資先上位銘柄で紹介したものは基本継続していく予定。ETFは小口からの購入が可能なのでこの問題にはあまり関係ありません。が!上位2位と3位の東京海上HDと日本電信電話はこれかも保有していく銘柄ですがSBIネオモバイル証券で購入しています。どちらも100株以上は保有していますが端数があります。これを早急に単元化へ持っていきたいところです。

他にも紹介できていなくて継続投資銘柄で単元未満の会社はたくさんあります。三菱商事や三菱HCC、ブリヂストン、JTなどなどどれも優秀な銘柄です。これらを早急に単元化へ進めます。

投資断念

SBIネオモバイル証券がなくなれば単元未満銘柄は扱いが難しくなるので売却方針。

上記画像の表下側にいる銘柄はほぼ対象となるでしょう。具体的には日本国土開発や三菱ケミカルHDなどなど。そこで得た売却益は他の銘柄へ資金を集めます。これぞ選択と集中

ただこれもSBIネオモバイル証券がSBI証券と統合してSBI証券の出方のよっては方向転換の可能性はあります。SBI証券の単元未満株の扱いによっては継続保有も考えます。今後詳細も出てくることですので慎重に行きます。

銘柄損益額順

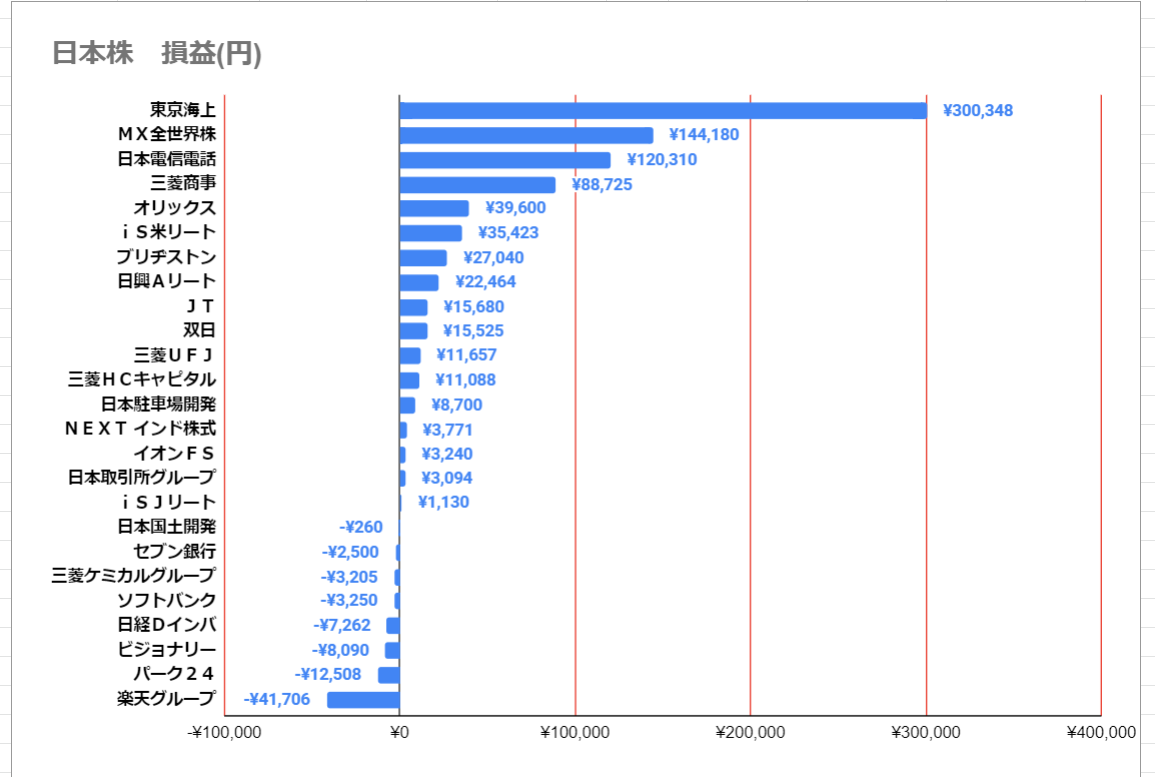

Googleスプレッドシートで銘柄管理しているので色々と並び替えもできます。全銘柄で損益順で並べたグラフがこちら↓

保有銘柄を損益順でグラフに並べたものです。グラフが右に伸びていると利益。左に伸びていると損失を表しています。長さはそれぞれの金額規模を表しています。

上で紹介した通り東京海上HDが圧倒的利益を与えてくださっています。保有してある銘柄の3分の1は損失が出ている状態ですね・・・。ただ金額はそこまで大きくないのでヨシ!

もっとも損失が出ているのが楽天です。そう、楽天モバイルが大赤字を叩き出しているので投資家たちから売られまくっています。個人的には応援したい企業、楽天!クレジットカードは楽天カード、銀行は楽天銀行、証券会社は楽天証券とかなり楽天にお世話になっております。なので応援目的の保有

その他

その他の運用は株主優待ですかね。保有してある銘柄ですとオリックスやJPXがありますね。

ただオリックスは将来的に株主優待廃止が発表されましたのでやや残念です。JPXは日本の株式市場(東証や大阪取引所など)を運営している会社で保有年数でクオカードの金額がアップする株主優待を実施しています。高知県のホームセンターではクオカードが使用できるので趣味活動にとってありがたい。

これからも運用を継続し、長期的で安定的な趣味活動資金を得ることに専念します。

コメント